Cet article a été publié dans le magazine scientifique de TSE, le TSE Mag. Il fait partie du numéro paru à l’automne 2025, consacré à la finance et à l’argent. Découvrez le PDF complet ici et écrivez nous si vous souhaitez recevoir une copie imprimée ou nous dire ce que vous pensez du magazine, à cette adresse.

Alors que le poids de la dette mondiale atteint des niveaux historiques, les gouvernements peuvent-ils continuer à emprunter sans sombrer ? S'appuyant sur des statistiques officielles et des techniques économétriques, Fabrice Collard et Patrick Fève ont élaboré des modèles pour étudier les liens entre dette, croissance, taux d’intérêt et chocs économiques. Ils expliquent ici que la dette comporte des risques, sans pour autant être nécessairement dangereuse.

Pourquoi empruntons-nous ?

Nous empruntons pour financer nos besoins, lorsque nous voulons faire des études, acheter une voiture ou une maison. Les entreprises empruntent aussi pour mener à bien leurs activités.

C’est également le cas des États, si leurs recettes fiscales ne couvrent pas leurs dépenses. Cette dette publique permet de lisser les dépenses dans le temps et de faire face à des crises telles que le Covid-19 ou les récessions. Elle garantit la continuité des services publics et le versement des transferts sociaux comme les allocations chômage et les retraites, qui jouent un rôle stabilisateur en période d'incertitude.

La dette publique est-elle nocive ?

Il est rare que les budgets soient équilibrés chaque année, et cela peut même être néfaste. Au lieu de rembourser leur dette, la plupart des gouvernements se contentent de payer les intérêts sur la dette actuelle. Certains contractent de nouvelles dettes pour rembourser celles existantes, ce qui peut devenir un jeu dangereux.

Il est important de tenir compte des objectifs à long terme et du comportement de l'emprunteur. La dette peut être bénéfique si elle sert à financer des investissements qui soutiennent la croissance et la productivité : infrastructures, éducation, énergies vertes...

Le contexte économique a aussi une influence considérable. Par exemple, l'augmentation de la dette est viable tant qu'elle est compensée par la croissance économique, cette dernière doit donc rester supérieure aux taux d'intérêt. Cependant, les sociétés à faible croissance auront du mal à gérer une dette galopante sans réforme structurelle.

La monnaie est un autre facteur important. Si elle est faible dans un pays qui s’endette en dollars, ce dernier peut être contraint de mobiliser plus de ressources pour payer les intérêts dus.

Que se passe-t-il si un pays ne peut plus rembourser sa dette ?

Une crise de la dette peut survenir lorsque les pays se trouvent en défaut de paiement et ne peuvent honorer leurs obligations. Les gouvernements sont alors exclus du marché financier, ce qui provoque une récession et parfois des troubles sociaux, comme en Grèce dans les années 2010. Le Fonds Monétaire International peut alors proposer un plan de sauvetage.

La dette est-elle un poids pour les générations futures ?

Inévitablement, oui. Mais ce fardeau peut être allégé si la dette est utilisée pour financer des projets d'avenir. Il ne s'agit pas seulement d'une question de financement, mais aussi de la manière dont les investissements et les projets améliorent le bien-être des générations futures.

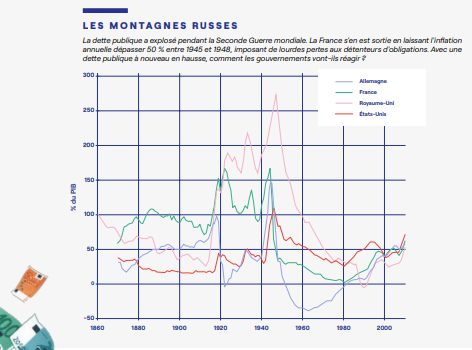

La France a-t-elle trop emprunté ?

Ce n'est pas tant le niveau absolu de la dette qui est préoccupant, mais plutôt son rythme d'augmentation et la manière dont elle est gérée. Un ratio dette/PIB supérieur à 110 % est élevé par rapport aux normes historiques, mais la France est en partie protégée par l'Euro et la Banque Centrale Européenne. Le coût de cette stabilité est que la France ne peut pas dévaluer sa monnaie pour alléger son fardeau et qu'elle est soumise à la vigilance des marchés et de ses partenaires européens. Si la dette augmente trop rapidement ou si elle sert principalement à financer des dépenses récurrentes sans effet durable sur la croissance, la confiance peut rapidement se détériorer.